從電影《大賣空》詳細了解2008亞洲金融風暴的前因後果

春節回看了一遍《大賣空》,這是一部以幾個投資天才做空美國房地產市場為故事的電影,還時不時打破第四面牆跟觀眾解釋專業名詞。總之是一部很好看、很通俗的金融題材影片,推薦大家去看。

這片子我總共看了三遍,看第一遍的時候我還沒開始學習投資,光看故事演繹了。第二遍也是囫圇吞棗,匆匆略過。知道後面我學習了一些金融知識,有了些知識儲備,看這部電影真是又有了一番趣味。於是想借著這部電影來試著解釋一下美國房地產崩盤的原因。

最早的資產證券化品種——MBS

要看懂《大賣空》,一些基礎知識是必不可少的,其中最重要的就是:資產證券化(ABS)。

資產證券化是指以基礎資產未來所產生的現金流為償付支持,通過結構化設計進行信用增級,在此基礎上發行資產支持證券的過程。

簡單通俗的說就是,一項在未來會產生現金流的資產,把它拆分並進行信用評級,再通過一系列手段轉變為證券產品出售給投資者的操作。而這種操作最早產生的品種就是:住房抵押貸款證券化(MBS)

在1970年的美國銀行和美國房地產是非常傳統的行業,購房者付20%的首付,然後以房產向銀行抵押貸款,銀行放貸後靠借貸利息賺存貸利差,這是很簡單的一個基本金融模式。雖然住房貸款是非常優質的無風險貸款,但利差也很低,並且銀行的資金有限,放貸總量的限制讓這項業務賺不了大錢。

這個時候一個叫Lewis Ranieri的銀行家發明了MBS,MBS能讓銀行把手裡的貸款合同迅速變現了,獲得大量現金流,這些現金又可以放貸。而投資MBS的人可以獲得一個信用等級又高,收益又不錯的產品,大家雙贏。

早期的MBS中的房貸評級是AAA級,和美國國債評級相同,除非美國倒台,否則根本不會出現問題。

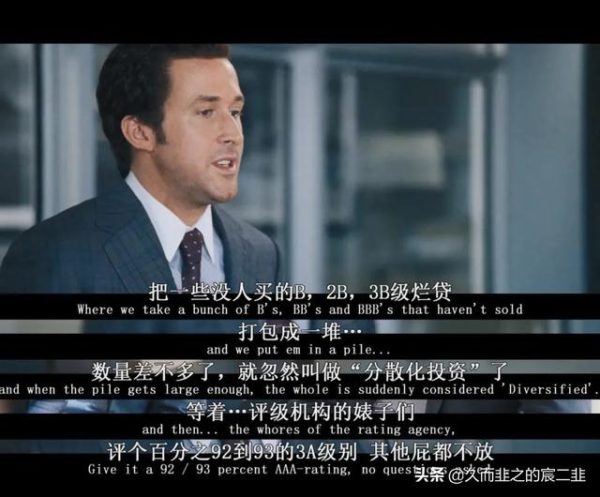

當然市場也不傻,全是次級貸款風險這麼大為什麼要買,於是一個銀行家們創造了一個新的品種——CDO。

美國房市崩盤關鍵——CDO

擔保債務憑證(CDO)是把所有的可能的現金流的資產打包在一起,並且進行重新包裝,再以產品的形式投放到市場的憑證。這個現金流可能來自各種類型的債券,債務,甚至保費,CDS費用等等。

CDO的原理是只要投資足夠的分散,那麼總體風險可控。比如一個債券違約率是5%,那他就是垃圾,我不想為了多一點收益冒5%損失本金的風險。但是大量垃圾債他們在同一時間違約的概率就很小,就算每時每刻都有人違約,但違約極少,這部分損失只讓收益少了一些。

然後把CDO分為A、B兩個分級,利息A級低、B級高,如果債務違約,B級先虧,B級虧完再虧A級,然後分別賣給不同風險偏好的投資者。而風險高的B級CDO,找保險公司擔保,再讓評級機構評個AAA,又可以作為優質資產賣了。到後來連次貸都不夠了,於是又有了CDO的CDO。把CDO當成貸款債權再重組打包賣。這樣的「套娃操作」讓住房貸款的衍生品規模是其本身的20倍。

但是這個龐大市場的底層是次級貸,一旦出現違約,那麼上層的CDO或為CDO擔保的公司也會跟著倒霉。而且貸款違約,房子被銀行收回拍賣,房價因為供給增加而下跌,貸款人看房子價值比要還的貸款還多,寧願房子被收回也不還貸,從而引發惡性循環。

大賣空們的做空工具——CDS

影片中幾個大賣空嗅到了房地產市場危機的味道,於是開始購買做空工具——信用違約互換(CDS)

信用違約互換(credit default swap,CDS)是國外債券市場中最常見的信用衍生產品。實際上是在一定期限內,買賣雙方就指定的信用事件進行風險轉換的一個合約。信用風險保護的買方在合約期限內或在信用事件發生前定期向信用風險保護的賣方就某個參照實體的信用事件支付費用,以換取信用事件發生後的賠付。

幾個大賣空相當於買了一份CDO保險,如果CDO崩盤,各個賣CDS的公司就要賠付損失,但是沒崩盤空頭就要給銷售公司保費。

到最後在房地產市場大廈將傾之時又想方設法賣出手中的CDS,以免因為各大投行破產讓其變成廢紙。

千里之堤潰於蟻穴

之後,因為房地產市場的次貸危機,大量擁有MBS、CDO的公司因為這場危機導致資產大幅縮水資不抵債,申請破產。發行了大量CDS的保險公司比如AIG因為沒有能力償付巨額賠付而遭遇破產危機。

人們擔心投行們倒閉紛紛去銀行取出現金引發擠兌,投行的現金流遭受巨大衝擊,其他行業的貸款放不出來,讓其他行業的企業運作也受到波及。而後危機擴散至全世界,引發世界金融危機。

而這場危機爆發美國政府、各大投行、評級機構和各大投資機構和投資者有共同責任。

美國政府監管落後,身為監管者居然還想成為被監管者,僅僅因為被監管者能大賺特賺。各大投行為了賺錢大量發行有風險的金融產品,貪婪而道德低下,全然不顧市場會產生系統性風險。評級機構隨意給垃圾債高信用評級,隨意使用自己的信譽和權威牟利。投資機構投資者們頭腦狂熱,無人注意其背後風險,推波助瀾間將市場推向危險的高度。

最後美國政府不得不出手救市瘋狂印鈔讓全世界人民的財產縮水以挽救這場危機。

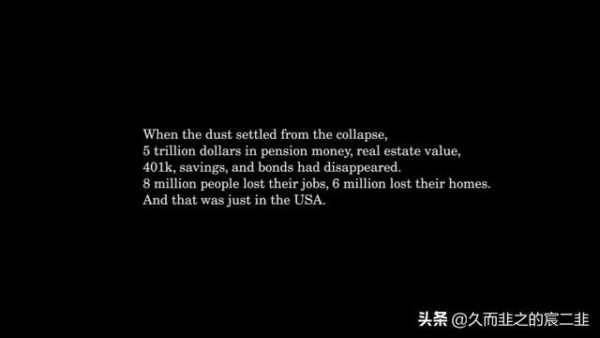

當危機塵埃落定後,

共有5萬億美元的養老金、房地產、401K退休福利、債券、存款和證券消失不見;

800萬人失業,600萬人流離失所;

這還只是美國的情況

再度重溫《大賣空》後,不得不驚嘆那些金融家竟能把金融遊戲玩出花來,各種複雜的金融創新層出不窮。只希望咱們國家能吸取美國的教訓,嚴格監管咱們的金融市場,避免危機產生。

畢竟危機到來時,受苦的總是咱們老百姓。

原文網址:https://kknews.cc/finance/n24vakq.html

到訪人數:(70)